Veiledning til etterlevelse av hvitvaskingsregelverket i eiendomsmeglingsvirksomhet

Rundskriv/veiledninger

Utskriftsversjon

Rundskrivet gjelder for:

- Personer som har tillatelse til å drive eiendomsmegling

- Eiendomsmeglingsforetak

- Advokater som har stilt sikkerhet for å drive eiendomsmeglingsvirksomhet

- Rettshjelpere som oppfyller vilkår for å drive eiendomsmeglingsvirksomhet

Red. merkn. 06.01.2023:

I rundskrivet henvises det enkelte steder til rundskriv 8/2019, som har blitt erstattet av rundskriv 4/2022. Punktene det henvises til i det opphevede rundskrivet, samsvarer imidlertid med punktnummereringen i rundskriv 4/2022.

1 Innledning

Eiendomsmeglere, eiendomsmeglingsforetak samt rettshjelpere og advokater som driver eiendomsmeglingsvirksomhet skal forebygge og avdekke transaksjoner med tilknytning til utbytte av straffbare handlinger eller med tilknytning til terrorfinansiering. Nærmere regler om dette følger av hvitvaskingsregelverket.1) Tiltakene i hvitvaskingsregelverket skal beskytte det finansielle og økonomiske systemet og samfunnet som helhet. Finanstilsynets vurderinger av hvordan enkelte av lovens bestemmelser skal forstås, fremgår i denne veiledningen, som erstatter rundskriv 6/2016.

Finanstilsynet har utarbeidet en generell veiledning (rundskriv 8/2019), som gir ytterligere utfyllende og utdypende veiledning til etterlevelsen av hvitvaskingsregelverket.

Tilsynsrådet for advokatvirksomhet har gitt ut en veileder for etterlevelse av hvitvaskingsregelverket for praktiserende advokater.2) Dette rundskrivet her gjelder for advokater når de driver eiendomsmeglingsvirksomhet.3)

Det er den enkelte rapporteringspliktige som driver eiendomsmeglingsvirksomhet som er ansvarlig for at hvitvaskingsregelverket etterleves. Finanstilsynet vil følge opp etterlevelsen på tilsyn.

2 Hvitvasking og terrorfinansiering gjennom eiendomsmeglingsvirksomhet

Formålet med hvitvasking er å skjule opprinnelsen til utbytte fra straffbare handlinger. Hvitvasking kjennetegnes ved at slikt utbytte integreres i den lovlige økonomien og dermed fremstår som legitimt. Utbytte fra en straffbar handling kan være penger generert fra organisert kriminalitet, som narkotikahandel, ran, prostitusjon, menneske- og/eller våpensmugling, eller fra andre former for kriminalitet som underslag, arbeidslivskriminalitet, skatteunndragelse, bedrageri eller korrupsjon.

Finansiering av terror er medvirkning til en terrorhandling eller medvirkning til opprettholdelse av en terrororganisasjon. Terror kan finansieres med midler med både legalt og illegalt opphav. Terrorhandlinger blir ofte finansiert gjennom en kombinasjon av oppsparte midler, legale inntekter, legale og illegale innsamlinger og ulike former for kriminell virksomhet.

Fast eiendom er kapitalintensiv, og hvitvasking av store beløp kan gjennomføres i én operasjon. Store illegale beløp kan investeres i fast eiendom, og deretter re-investeres og integreres i den legale økonomien med relativt liten risiko for tap ved senere salg eller utleie av eiendommen.

Eiendomsmeglingsvirksomheter bistår selgere og kjøpere med eiendomsoverdragelser/-utleie og transaksjoner, som oppgjør av kjøpesummer og utbetaling av leieinntekter. Dette er typer tjenester som kan benyttes av kriminelle for å hvitvaske illegale midler.4) I tillegg til den ordinære eiendomsmeglingsvirksomheten kan megler påta seg oppdrag med å anslå verdier på fast eiendom. Slike verdivurderinger kan benyttes av kriminelle ved hvitvasking av illegale midler.

På samme måte som andre kriminelle handlinger, blir terrorhandlinger ofte finansiert gjennom en kombinasjon av legale inntekter og utbytte av kriminalitet.5) Det er dermed en mulighet for at midler som er utbetalt fra virksomhetens klientkonto, kan benyttes til å finansiere terror. Vurdering av risiko for terrorfinansiering vil langt på vei være sammenfallende med vurderingene som gjøres for hvitvasking.

Eiendomsmeglingsforetak og advokatmeglere forutsettes å være kjent med offentlige risikovurderinger6) som beskriver risikoen for hvitvasking og terrorfinansiering gjennom eiendomsmeglingsvirksomhet. De mest aktuelle fremgangsmåtene for hvitvasking er:

- Kontant betaling (enten til virksomhetens klientkonto, eller som ledd i deloppgjør direkte mellom partene).

- Overføringer av illegale midler til klientkonto fra finansinstitusjon.

- Annen bruk av klientkonto (f.eks. fiktive lån mellom partene hvor bruk av klientkonto skaper legitimitet rundt transaksjonene, eller utbetalinger fra klientkonto til andre enn parten i handelen slik at selgers nettoproveny unndras fra beskatning/kreditorforfølgelse).

- Illegale midler er inkorporert i eiendommen (f.eks. ved at eiendommen er renovert med illegale midler eller ved bruk av svart arbeidskraft).

- Manipulering av eiendommens verdi.

- Lånebedrageri (eventuelt i kombinasjon med gjentatte omsetninger med kortere eller lengre tid mellom hver omsetning, eller at omsetningene skjer mellom de samme partene).

- Bruk av stråmenn, kompliserte selskapsstrukturer, utenlandske foretak eller blanko-skjøte.

3 Når er megler underlagt hvitvaskingsregelverket?

Eiendomsmeglere og eiendomsmeglingsforetak er underlagt hvitvaskingsregelverket i «utøvelsen av deres yrke». Dette innebærer at hvitvaskingsregelverket skal etterleves uavhengig av type oppdrag eiendomsmeglingsforetaket påtar seg. Regelverket skal dermed etterleves både ved utførelse av eiendomsmeglingsoppdrag som omfattes av eiendomsmeglingsbegrepet i eiendomsmeglingsloven § 1-2 (2), ved utførelse av oppdrag om tjenester som ikke er direkte tilknyttet eiendomsmeglingsoppdrag, herunder verdivurderings- og rådgivningsoppdrag, og ved eventuell eiendomsmeglingsfremmed virksomhet, jf. eiendomsmeglingsloven § 5-1.

Også advokatmeglere er underlagt hvitvaskingsregelverket i «utøvelsen av deres yrke». For advokatmeglerne er imidlertid pliktene begrenset til bl.a. når de på klientens vegne utfører en transaksjon som gjelder fast eiendom, eller når de bistår ved planlegging eller utføring av en transaksjon i forbindelse med kjøp og salg av fast eiendom eller virksomhet.7) Dette innebærer at hvitvaskingsregelverket skal etterleves ved alle typer eiendomsmeglingsoppdrag, jf. eiendomsmeglingsloven § 1-2 (2). Det samme gjelder for verdivurderingsoppdrag når dette inngår som ledd i planlegging eller utføring av en eiendomstransaksjon eller virksomhet, jf. hvitvaskingsloven § 4 andre ledd bokstav c) tredje alternativ nummer 1. Finanstilsynet legger til grunn at verdivurderingsoppdrag som hovedregel gjennomføres i situasjoner der oppdragsgiver har en plan for en eiendomstransaksjon, selv om planen kan være mer eller mindre konkret fra tilfelle til tilfelle. Følgelig vil alle advokatmegleres verdivurderingsoppdrag være omfattet av hvitvaskingsregelverket.

4 Virksomhetsinnrettet risikovurdering

Etter hvitvaskingsloven § 7 skal eiendomsmeglingsforetak og advokatmeglere identifisere og vurdere risikoen for hvitvasking og terrorfinansiering knyttet til sin virksomhet. Formålet med risikovurderingen er å ha en systematisk kartlegging og beskrivelse av virksomhetens risiko for å kunne bli brukt til hvitvasking og terrorfinansiering. Dette skal danne grunnlag for rutinene som virksomheten må etablere for å forebygge og avdekke hvitvasking. Risikovurderingen er dermed utgangspunktet for virksomhetens etterlevelse av hvitvaskingsregelverket.

Risikovurderingen må utarbeides individuelt og konkret for virksomheten. Dersom risikovurderingen er ervervet fra konsernledelse, franchisegiver, bransjeforeninger eller andre leverandører, skal risikovurderingen tilpasses virksomheten.

Risikovurderingen skal dokumenteres og holdes oppdatert. Før virksomheten tilbyr nye tjenester eller tar i bruk ny teknologi, skal risikoen for hvitvasking og terrorfinansiering særskilt vurderes. For å ha en forsvarlig risikovurdering, må denne også oppdateres der nye risikoer avdekkes av virksomheten selv, eller fremgår av offentlige risikovurderinger som beskriver risikoen for hvitvasking og terrorfinansiering gjennom eiendomsmeglingsvirksomhet. Virksomheten bør minimum årlig ta stilling til om risikovurderingen er dekkende for virksomheten, eller om den må oppdateres.

Hvitvaskingsloven krever ikke eksplisitt styregodkjennelse av risikovurderingen.

Ettersom foretakets styre skal godkjenne rutinene som skal utarbeides på bakgrunn

av risikovurderingen, jf. punkt 5 nedenfor, må virksomhetens styre likevel være kjent

med risikovurderingen.

Eksempel

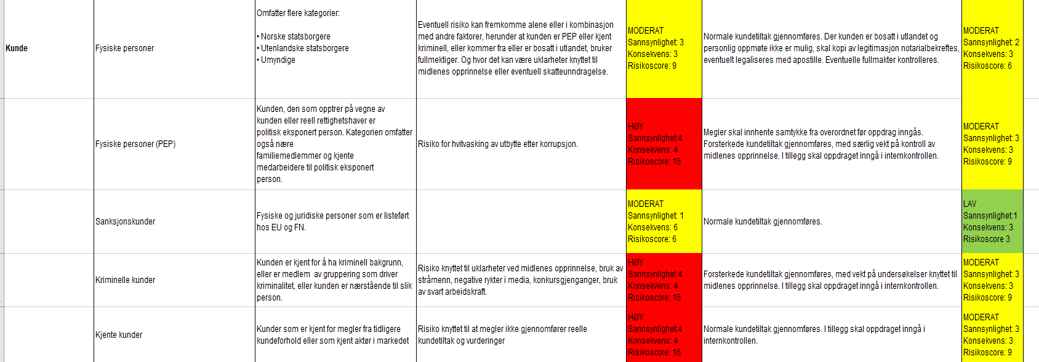

Risikovurderingen kan f.eks. gjennomføres ved først å identifisere ulike risikokategorier ut fra kriterier angitt i § 7 andre ledd og gi en beskrivelse av disse. Deretter gjøres det rede for hvilken iboende risiko som er identifisert ved den enkelte kategori, samt angi sannsynlighet for at denne risikoen materialiserer seg og hvilken konsekvens det har for virksomhetens risiko for å blir brukt til hvitvasking dersom forholdet inntreffer. Sannsynlighet og konsekvens vil gi en risikoscore for den enkelte risikokategori, som igjen vil gi virksomheten en pekepinn på hvor det er nødvendig å iverksette tiltak. Deretter gis det en kort beskrivelse av hvilke tiltak som skal iverksettes for å redusere risikoen, slik at gjenværende risiko er akseptabel. Tiltakene som beskrives her, skal utvikles til rutiner som skal legges til grunn i saksbehandling og kontroller, jf. punkt 5 nedenfor.

En skjematisk fremstilling av risikovurdering kan se slik ut:

Risikovurderingen skal minst omfatte alle temaene i hvitvaskingsloven § 7 andre ledd:

a) Egen virksomhet, herunder særlig virksomhetens art og omfang

Under dette alternativet skal risikoen ved forretningsvirksomheten beskrives. Temaer som er aktuelle, vil f.eks. være:

- Antall ansatte og kompetansenivå, organisering (herunder eventuelle avdelingskontorer) og omsetning.

- Hvilke tjenester som tilbys (eiendomsmeglingstjenester ved salg av ny eller brukt bolig/fritidseiendom, landbrukseiendommer, næringseiendommer, oppgjørstjenester for andre eiendomsmeglingsvirksomheter eller private parter, utarbeidelse av verdivurderinger, andre eiendomsmeglingsrelaterte eller eiendomsmeglingsfremmede oppgaver), og hvilke markedssegmenter virksomheten retter seg mot. I den generelle beskrivelsen av virksomhetens art vil det være naturlig å se på Finanstilsynets risikovurdering av de ulike forretningsområdene innenfor eiendomsmeglingsbransjen, jf. note 6.

- Om deler av oppgaver som naturlig hører inn under eiendomsmeglingsoppdraget

er utkontraktert. - Bruk av meglersystemer, og eventuelt også bruk av nettbaserte løsninger for opprettelse av kundeforhold og kundekontakt.

b) Virksomhetens produkter, tjenester og kundeforhold

Aktuelle temaer er for det første knyttet til tjenestene som virksomheten yter:

- Kjøpsoppdrag bolig (meglings- og rådgivningstjenester for boliger/nyboliger og fritidshus for kjøper). Risiko kan fremkomme alene eller i kombinasjon med andre faktorer, f.eks. at oppdragsgiver er bosatt i et skatteparadis og uklarheter omkring midlenes opprinnelse.

- Kjøpsoppdrag næring (meglings- og rådgivningstjenester for kontor, lager og logistikk, utviklingsprosjekter, bygårder, handel, hotell, samfunnseiendommer for kjøper). Risiko kan fremkomme alene eller i kombinasjon med andre faktorer, f.eks.

at oppdragsgiver er en utenlandsk investor, eller det er vanskeligheter med å få en korrekt og reell vurdering av verdier. Risikoen kan være lavere der eksterne rådgivere er involvert, f.eks. der due diligence gjennomføres av advokat eller revisjonsforetak. - Salgsoppdrag bolig (meglings- og rådgivningstjenester for boliger/nyboliger og fritidshus for selger). Risiko kan fremkomme alene eller i kombinasjon med andre faktorer, f.eks. der en av partene i handelen er næringsdrivende i en høyrisikobransje (bygg/anlegg, renhold, restaurant og uteliv, utleie av arbeidskraft, dagligvare/kiosk uten tilknytning til franchise, bilvask/bilpleie/bilverksted, transport, fiskeri, olje/gass eller kontantintensive virksomheter),8) eller selger har ervervet eiendommen kort tid i forveien og har renovert denne før salg, eller en kontraktsposisjon videreselges med gevinst som kan unndras beskatning.

- Salgsoppdrag næring (meglings- og rådgivningstjenester for kontor, lager og logistikk, utviklingsprosjekter, bygårder, handel, hotell, samfunnseiendommer for selger). Risiko kan fremkomme alene eller i kombinasjon med andre faktorer, f.eks. der en av partene i handelen er næringsdrivende i en høyrisikobransje, er utenlandske investorer, eller det er vanskeligheter med å få en korrekt og reell vurdering av verdier, eller det er kort tid mellom erverv og videresalg. Næringseiendom anses særlig aktuelt for hvitvasking på bakgrunn av store verdier og mulighet for høy avkastning. Salg av andeler i eiendomsselskap forutsetter regnskapskunnskap, og det kan dermed være mer komplisert og dermed åpne for manipulasjon. Det kan også være vanskeligere å ha oversikt over tidligere omsetningsverdier. Risikoen kan reduseres noe ved bruk av ekstern rådgivning, som due diligence gjennomført av advokat eller revisjonsforetak.

- Oppgjørsoppdrag (oppdrag som er begrenset til å forestå oppgjør for andre eiendomsmeglingsforetak eller private parter, hvor virksomheten ikke bistår i salgsprosessen). Risiko kan særlig være knyttet til dårligere kjennskap til partene i handelen og eiendommen, herunder også fordi oppgjøret gjennomføres uten at partene møter oppgjørsmegler. Der eiendomshandelen er formidlet av foretak med eiendomsmeglingskonsesjon, kan risikoen være lavere ettersom salgsmeglingsforetaket gjennomfører egne kundetiltak.

- Verdivurderingsoppdrag (enkeltvise eller periodiske vurderinger av eiendomsverdi). Risikoen kan være knyttet til uriktige forutsetninger/informasjon fra oppdragsgiver (f.eks. manipulering av eksisterende leieavtaler, uriktige forutsetninger for fremtidig bruk, som f.eks. ombygging/omregulering eller leietakere osv.). Det kan også være risiko forbundet med vennetjenester og korrupsjon av megler.

- Utleie/fremleieoppdrag bolig. Det kan være noe risiko knyttet til at betalingen skjer direkte mellom partene.

- Utleie/fremleieoppdrag næring. Risiko kan være knyttet til fiktive leieforhold, fremleie til høyrisikobransjer, eller at fremleier betaler underpris med korresponderende plikt til oppgradering av lokaler (som gjøres med illegale midler), hvor hvitvasking gjennomføres ved mottak av fremleien.

- Transaksjonsgjennomføring. Når det gjelder innbetalinger til klientkonto, kan risiko knyttes til:

- Innbetaling fra andre enn kjøper (herunder også innbetaling fra andre selskaper enn kjøperselskaper, f.eks. innbetalinger fra morselskap, eller direkte fra reelle rettighetshavere).

- Betaling med kontanter eller remisser.

- Innbetalinger fra utlandet, f.eks. fra skatteparadis.

- Lån ytes fra uvanlige kilder.

- Egenkapitalens opprinnelse er ukjent.

- Kjøper og selger foretar helt eller delvis oppgjør seg imellom.

- Eventuell tilbakebetaling skal skje til en annen konto enn innbetalingen

kom fra. - Før-tidig innbetaling forut for et årsskifte.

- Kompliserte transaksjoner (f.eks. at selger yter kreditt, eller at oppgjør foretas i annet enn penger).

- Etterspørsel etter andre tjenester enn det som er normalt (f.eks. bekreftelser

på oppgjør/egenkapital).

Når det gjelder utbetalinger, kan risiko knyttes til at utbetalinger skal skje til andre enn selger eller tinglyste panthavere, eller til konto i skatteparadis, med fare for unndragelse av provenyet fra beskatning eller kreditorforfølgelse. Det kan også være risiko knyttet til innfrielse av private pantelån basert på fiktive gjeldsforhold.

Dernest skal risikoen vurderes ut fra de ulike typene kundeforhold som virksomheten har innenfor bolig- og næringseiendom:

- Eventuell risiko kan fremkomme alene eller i kombinasjon med andre faktorer, f.eks. at salgsobjektet er ervervet med illegale midler, eller at slike midler er tilført eiendommen ved renovering eller komplisert eierstruktur som medfører uklarheter i reelle rettighetshavere.

- Kjøper. Eventuell risiko kan fremkomme alene eller i kombinasjon med andre faktorer, f.eks. at formålet med kjøpet er oppussing og hurtig videresalg av eiendommen, bruk av stråmann og hvor den egentlige kunden har høy risiko, uklarheter knyttet til midlenes opprinnelse, kjøper vil betale deler av kjøpesummen direkte til selger mv.

- Utleier/fremutleier. Ved boligutleie anses risikoen normalt å være lav. Ved næringsleie kan risiko knyttes til manipulering av eiendomsverdi, f.eks. ved bruk av fiktive kontrakter eller kunstig lav leie fordi leietaker (fremutleier) skal forestå oppgraderinger som igjen foretas med illegale midler.

- Leietaker/fremleietaker. Ved boligleie anses risikoen normalt å være lav. Ved næringsleie kan risiko for knyttes til fiktive leieforhold, eventuelt med over-/underpris, eller fremleie til fremleietaker i høyrisikobransjer, eller bruk av kunstig lav leie fordi fremleietaker skal forestå oppgraderinger som igjen foretas med illegale midler.

c) Type kunder og kundegrupper

Temaer som kan vurderes under dette alternativet, er:

- Fysiske personer. Kategorien omfatter flere grupper, f.eks. norske statsborgere, utenlandske statsborgere, umyndige personer mv. Risiko kan fremkomme alene eller i kombinasjon med andre faktorer, herunder at kunden er PEP (politisk eksponert person) eller kjent kriminell, eller kommer fra, eller er bosatt i utlandet, eller bruker fullmektiger – og hvor det kan være uklarheter knyttet til midlenes opprinnelse eller eventuell skatteunndragelse.

- Politisk eksponerte personer – PEP. Kategorien omfatter tilfeller der kunden, den som opptrer på vegne av kunden, eller reell rettighetshaver, er en politisk eksponert person. Kategorien omfatter også nære familiemedlemmer og kjente medarbeidere til politisk eksponert person. Risikoen knyttes til hvitvasking av utbytte etter korrupsjon.

- Sanksjonskunder. Kategorien omfatter fysiske og juridiske personer som er listeført hos EU og/eller FN, og hvor risikoen knyttes til terrorfinansiering.

- Kriminelle kunder. Kunden har kriminell bakgrunn, eller er medlem av en gruppering som driver kriminalitet, eller kunden er nærstående til en slik person. Risikoen kan f.eks. være knyttet til uklarheter ved midlenes opprinnelse.

- Kjente kunder. Kategorien omfatter kunder som er kjent for megler fra tidligere kundeforhold eller som kjent aktør i markedet, og hvor risikoen knyttes til at megler ikke gjennomfører reelle kundetiltak eller vurderinger.

- Norske forvaltningsorganer eller offentligeide foretak. I utgangspunktet anses risikoen å være lav, men det kan være noe risiko knyttet til korrupsjon.

- Utenlandske forvaltningsorganer eller offentligeide foretak etablert i EU/EØS.

I utgangspunktet anses risikoen å være lav, men det kan være noe risiko knyttet til korrupsjon. - Børsnoterte selskaper. I utgangspunktet anses risikoen å være lav, men risikoen kan påvirkes av hvilket land selskapet er registrert i.

- Verdipapirfond/forvaltningsselskaper for verdipapirfond. Kategorien omfatter eiendomsaktører som selv erverver eiendommen med midler som fondets kunder har innbetalt til fondet. Forvaltningsselskapet er selv rapporteringspliktig, og skal dermed gjennomføre kundetiltak overfor egne kunder. Det kan være en viss risiko knyttet til uklarheter omkring reelle rettighetshavere, samt midlenes opprinnelse.

- Alternative investeringsfond, tilretteleggere og AIF-forvaltere. Kategorien omfatter eiendomsaktører som tilrettelegger på vegne av et kjøperselskap som skal stiftes, hvor handelen med selskapet er betinget av finansiering som tilretteleggeren fremskaffer ved å henvende seg til markedet. Både tilretteleggeren (typisk et verdipapirforetak) og AIF-forvalteren er rapporteringspliktige, og skal dermed gjennomføre kundetiltak overfor egne kunder. Det kan være en viss risiko knyttet til uklarheter omkring reelle rettighetshavere, innbetalinger fra andre enn kjøper-selskapet (f.eks. fra tilrettelegger eller direkte fra reelle rettighetshavere), samt midlenes opprinnelse.

- Privateide eiendomsselskaper. Kategorien omfatter foretak med portefølje av egeneide eiendommer, hvor foretaket ofte kontrolleres av få personer eller er familieeid. Risiko kan fremkomme alene eller i kombinasjon med andre faktorer, f.eks. vanskelig tilgjengelig eier- og kontrollforhold på bakgrunn av ulike aksjeklasser, eller inn- og utbetalinger fra/til andre selskaper enn de som inngår i handelen, eller overføringer fra foretak til eier eller omvendt.

- Næringsdrivende innenfor høyrisikobransjer. Kategorien omfatter foretak som driver innenfor bransjer som i henhold til Nasjonal risikovurdering generelt har høy risiko for hvitvasking, arbeidslivskriminalitet eller bruk av kontanter (bygg/anlegg, renhold, restaurant og uteliv, utleie av arbeidskraft, dagligvare/kiosk uten tilknytning til franchise, bilvask/bilpleie/bilverksted, transport, fiskeri, olje/gass eller kontantintensive virksomheter).

- Næringsdrivende utenfor høyrisikobransjer. Risiko kan fremkomme alene eller i kombinasjon med andre faktorer, f.eks. ved bruk av uvanlig eller unødvendig kompleks eierstruktur ut fra virksomhetens art.

- Selskap under stiftelse. Kategorien omfatter tilfeller der kunden stifter et nytt selskap som skal være eier av eiendommen/eiendomsselskapet. Risiko kan være knyttet til at det kan komme inn andre eiere / reelle rettighetshavere i tillegg til / i stedet for dem som var kjent ved budaksept. I tillegg er det stor risiko for at andre enn kjøper betaler inn kjøpesum.

- Stiftelser. Risikoen ved stiftelser anses liten på bakgrunn av at stiftelser er underlagt offentlig kontroll som sikrer at de ikke misbrukes til andre formål enn det som ligger til grunn i vedtektene. Det kan likevel være noe risiko knyttet til vanskeligheter med å identifisere fysiske personer som har innflytelse på virksomheten, eller som kan nyte godt av utdelinger.

- Foreninger/lag. Kategorien er sammensatt. Risiko kan være knyttet til formålet med foreningen, f.eks. etnisk tilknyttede organisasjoner som overfører penger til høyrisikodestinasjoner.

d) Geografiske forhold

Under dette punktet kan risikoen vurderes ut fra:

- Stedet meglervirksomheten drives fra. Risiko kan f.eks. være knyttet til at virksomheten drives fra et lite sted, hvor megler kjenner partene privat (men ikke nødvendigvis partenes forretningsmessige virksomhet), og unnlater å gjennomføre lovpålagte kontrollhandlinger.

- Stedet kunden kommer fra. Kategorien omfatter tilfeller hvor kunder har tilhørighet til skatteparadis eller høyrisikoland. Risiko kan være knyttet til bruk av kompliserte selskapsstrukturer for å tilsløre reelle eiere eller bruk av stråmenn, f.eks. ved salg av næringseiendom, utenlandske eiere / reelle rettighetshavere som det er vanskelig å identifisere, dokumentasjon mottas på ukjent språk, eller det er vanskelig å avklare midlenes opprinnelse.

- Stedet eiendommen ligger. Kategorien omfatter tilfeller hvor foretaket formidler eiendommer utenfor det området hvor megler besitter god markedskunnskap, også eiendommer i utlandet. Det kan være risiko knyttet til f.eks. meglers vurdering av reell verdi på eiendommen, eller at den lokale oppgjørsordningen er egnet til hvitvasking.

I tillegg skal virksomheten vurdere risikoen for terrorfinansiering, herunder om kunden eller medkontrahenten er kjent for å ha tilknytning til miljøer som f.eks. støtter terrororganisasjonen IS. Indikatorene for terrorfinansieringsrisikoen vil gjerne i mindre grad være knyttet til midlenes opprinnelse, og i større grad midlenes tiltenkte bruk.

Utgangspunktet for risikovurderingens omfang og kompleksitet vil dermed være nokså lik for eiendomsmeglingsvirksomheter, men det vil være enkelte variasjoner basert på f.eks. ulikheter i størrelse, kundegrupper eller hvilke typer eiendomsmeglingsoppdrag virksomheten normalt påtar seg.

5 Rutiner

Virksomheten skal ha skriftlige, oppdaterte rutiner hvor det fremgår hvordan virksomheten og de ansatte skal gjennomføre tiltak som er nødvendige for å oppfylle forpliktelsene etter hvitvaskingsregelverket og de identifiserte risikoene i virksomheten.

Rutinene skal være egnet til å forebygge og avdekke indikasjoner på hvitvasking og terrorfinansiering gjennom virksomheten. Rutinene skal være skriftlige og fastsatt av virksomhetens styre. Dersom virksomheten har ervervet rutinene fra konsernledelse, franchisegiver eller andre leverandører, skal arbeidsrutinene tilpasses virksomhetens konkrete, identifiserte risiko og faktiske virksomhet. Det må være en tydelig sammenheng mellom virksomhetens risikovurdering og rutinene.

Arbeidsflyten som følger av de ulike meglersystemene er ikke å anse som skriftlige rutiner etter hvitvaskingsloven § 8, men de kan være et hjelpemiddel for å dokumentere handlingene som gjøres i det enkelte oppdraget.

I konsernforhold skal rutiner fastsettes på konsernnivå, jf. hvitvaskingsloven § 8 sjette ledd. Eiendomsmeglingsforetak som inngår i konsern må bistå i utforming av egne rutiner.

For å dokumentere at rutinene er oppdatert, bør virksomhetens styre minst årlig ta stilling til om det er behov for endringer. Rutinene skal revideres dersom det er endringer i virksomhetens risikovurdering, og ellers ved nye regulatoriske krav, utviklingen av nye produkter, eller andre endringer i risikobildet eller virksomheten.

Rutinene må minimum omfatte:

1) Gjennomføring av kundetiltak (gjelder både oppdragsgiver og dennes medkontrahent)9). Rutinene må omfatte avklaring av PEP-status, kontroll av identitet, kontroll med reelle rettighetshavere, samt innhenting av opplysninger om formålet med transaksjonen.

2) Avklaring av om det foreligger mistenkelige forhold

Virksomheten må ha rutine for å innhente og kontrollere nødvendig informasjon for

å avdekke indikasjoner på mistenkelige transaksjoner. Nasjonalt tverretatlig analyse- og etterretningssenter (NTAES) har utarbeidet en liste over slike indikatorer på eiendomsmeglingsområdet. Listen kan fås ved henvendelse til bransjeorganisasjonene.

Rutinene må særlig omfatte tiltak knyttet til transaksjoner på klientkonto. Bruk av kontanter eller remisser vil alltid være et mistenkelig forhold som utløser undersøkelsesplikt. Virksomheten skal undersøke om det er kjøper eller kjøpers långiver som betaler inn kjøpesummen til meglers klientkonto. Dette gjelder også ved innbetaling med bruk av KID-nummer.10) Virksomheten skal videre kontrollere om lån ytes fra uvanlige kilder, om det er helt eller delvis direkteoppgjør mellom partene, om egenkapitalens opprinnelse er kjent, om det ytes selgerkreditt, om oppgjør foretas i annet enn penger eller om andre mistenkelige forhold foreligger. Tilsvarende må virksomheten ha rutine for å ha kontroll med at utbetalinger skjer til selger. Ved normal risiko vil det være tilstrekkelig å legge til grunn selgers egen opplysning om eierforholdet til kontoen som nettoprovenyet skal utbetales til.

3) Klassifisere risiko

Virksomheten skal kunne påvise at omfanget av utførte tiltak er tilpasset den aktuelle risikoen, det vil si at risikoen er konkret vurdert og tilstrekkelig tatt hensyn til ved omfanget og intensiteten av kundetiltakene. Dette innebærer at megler rutinemessig i alle oppdrag må foreta en klassifisering av risiko (f.eks. med kategoriene høy, middels, lav) knyttet til både oppdragsgiver, oppdragsgivers medkontrahent og transaksjon. Risikoklassifiseringen må bygge på generelle vurderinger fra virksomhetens risikovurdering og konkrete forhold tilknyttet den enkelte kunde, og skal dokumenteres i det enkelte oppdrag.

4) Rutiner for forenklede, normale og forsterkede kundetiltak11)

Det må fremgå av virksomhetens rutiner når og hvordan henholdsvis forenklede, normale og forsterkede kundetiltak skal benyttes, herunder må virksomheten ha rutiner for håndtering av politisk eksponerte personer.

5) Rutiner for løpende oppfølging12)

Virksomheten må ha rutine for når og hvordan løpende oppfølging skal gjennomføres der kundeforhold eller oppdrag varer utover normal oppdragsperiode på seks måneder.

6) Rutiner for avvisning eller avvikling av kundeforhold13)

Det må fremgå av rutinene i hvilke situasjoner og hvordan virksomheten skal håndtere kundeforhold som skal avvises eller avvikles, f.eks. på bakgrunn av at det er umulig

å gjennomføre kundetiltak. Tilsvarende må foretaket ha rutiner der kundetiltakene ikke kan gjennomføres for oppdragsgiverens medkontrahent.

7) Rutiner for nærmere undersøkelser og rapportering14)

Virksomhetens rutiner må angi når nærmere undersøkelser skal iverksettes og hvordan undersøkelsene skal gjennomføres. Tiltakene må være egnet til å bekrefte eller avkrefte mistanken, og de må gjennomføres på en slik måte at verken kunde eller tredjepersoner gjøres kjent med at det foretas undersøkelser. Rutinene må omfatte rapportering til Økokrim, samt beskrivelser av om og når mistenkelige transaksjoner kan gjennomføres. Virksomhetens rutiner må dessuten omfatte registrering av nærmere undersøkelser, og utfallet av disse.

8) Håndtering og oppfølging av utkontrakterte oppgaver, og eventuelle tilfeller der virksomheten bygger på kundetiltak etter § 2215)

Der virksomheten har utkontraktert oppgaver, eller legger til grunn kundetiltak utført av tredjeparter, må virksomhetens rutiner omfatte tiltak for oppfølging av slike kundetiltak eller tredjeparter.

9) Informasjonshåndtering

Rutinene må omfatte virksomhetens informasjonshåndtering, herunder delingsadgang og håndtering av avsløringsforbud, samt behandling og lagring av opplysninger.

10) Opplæring

Virksomhetens rutiner bør omfatte en opplæringsplan for ansatte og virksomhetens styre, som dokumenterer innhold og gjennomføring av opplæring.

11) Internkontroll

Etter hvitvaskingsloven § 35 skal virksomheten gjennom internkontroll sørge for at loven overholdes. Dette innebærer at virksomhetens kontrollrutiner må være egnet til å avdekke manglende etterlevelse av hvitvaskingsregelverket ved oppdragsgjennomføringen.

Rutinene for internkontroll må minimum omfatte kontroll av om:

- Megler har foretatt identitetskontroll av både selger/utleier og kjøper/leietaker.

- Megler har innhentet og bekreftet opplysninger om reelle rettighetshavere.

- Megler har avklart PEP-status.

- Megler har innhentet opplysninger om formålet med transaksjonen fra partene i handelen.

- Risiko er vurdert (klassifisert) både for begge partene i handelen og for transaksjonen.

- Det er kjøper som betaler inn kjøpesum / leietaker som betaler inn depositum/leie til klientkonto.

- Det er selger som mottar kjøpesum fra klientkonto.

- Tilstrekkelig informasjon er innhentet og kontrollert for å avdekke eventuelle mistenkelige forhold.

- Nødvendige nærmere undersøkelser er foretatt, og vurdert om disse er egnet til å bekrefte eller avkrefte mistanken.

- Eventuell rapporteringsplikt er overholdt.

Hyppigheten og omfanget av internkontrollen må være forsvarlig og bero på en vurdering av blant annet virksomhetens art og omfang, og ansattes kompetanse på hvitvaskingsområdet. Oppdrag hvor risikoen er vurdert å være høy, bør alltid inngå i internkontrollen.

Der det avdekkes mange, alvorlige eller gjentatte feil, må virksomheten iverksette tiltak for å avdekke det totale omfanget av feil. Deretter skal det iverksettes tiltak for å forhindre at tilsvarende feil skjer på et senere tidspunkt. Virksomheten må følge opp at de iverksatte tiltakene faktisk medfører en reduksjon av feil.

Etterlevelsen av hvitvaskingsregelverket skal inngå i kontrollplaner og rapporteres til eiendomsmeglingsforetakets styre.16)

6 Organisering

Det skal utpekes en person i ledelsen som skal ha et særskilt ansvar for å følge opp rutinene (hvitvaskingsansvarlig).17) Personen som utpekes, skal ha tilstrekkelig kompetanse og erfaring, og være skikket til å inneha ansvaret for å følge opp etterlevelse av foretakets rutiner. Den hvitvaskingsansvarliges arbeidsoppgaver kan delegeres der dette er hensiktsmessig. Hvitvaskingsansvarlig må i så tilfelle ha forsvarlig kontroll med at oppgavene blir utført.

7 Kundetiltak

7.1 Hvem kundetiltakene retter seg mot

Innhenting av opplysninger om kundens identitet og bekreftelse av denne skal gjennomføres overfor virksomhetens kunde18) og dennes medkontrahent19), samt den som eventuelt handler på vegne av disse.

Ved bruk av fullmektig skal både kunde og fullmektigens identitet bekreftes på grunnlag av gyldig legitimasjon.

Ved dødsbo skal alle gjeldsovertakende arvinger kundekontrolleres med gyldig legitimasjon. Øvrige arvinger kundekontrolleres på grunnlag av «egnede tiltak», hvor fremleggelse av skifteattest normalt er tilstrekkelig.

Eksempel

- Dersom det er tre gjeldsovertakende arvinger, må alle tre kundekontrolleres på grunnlag av gyldig legitimasjon.

- Dersom det er tre gjeldsovertakende arvinger og disse har gitt fullmakt til f.eks. en advokat, skal alle tre arvinger samt advokaten kundekontrolleres på grunnlag av gyldig legitimasjon.

- Dersom det er tre gjeldsovertakende arvinger og én av disse har fått fullmakt fra de to andre, skal likevel alle tre kundekontrolleres på grunnlag av gyldig legitimasjon.

Ved privat skifte av dødsbo der testator har oppnevnt en testamentsfullbyrder, skal identiteten bekreftes både av testamentsfullbyrder og gjeldsovertagende arvinger. Ved dødsbo under offentlig skifte, legges tingrettens beslutning til grunn, og ytterligere identitetskontroll er ikke påkrevet.

Der en person er under vergemål, må megler innhente gyldig legitimasjon av både personen under vergemål og vergen. Se også punkt 7.6 nedenfor.

Der en fremtidsfullmakt er stadfestet av Fylkesmannen og tinglyst, må megler foreta kundekontroll og innhente gyldig legitimasjon av fullmektigen, mens fullmaktsgivers identitet kan bekreftes ved fremleggelse av stadfestingsattesten.

7.2 Tidspunkt for gjennomføring av kundetiltak

Kundetiltak skal gjennomføres overfor oppdragsgiver før etablering av kundeforhold. Kundeforholdet anses etablert når kunden kan benytte virksomhetens tjenester. For oppdragsgivers medkontrahent skal kundetiltakene gjennomføres før gjennomføring av oppgjør.

7.3 Opplysninger om kundeforholdets formål og tilsiktet art

Virksomheten skal innhente og vurdere nødvendige opplysninger om kundeforholdets formål og tilsiktede art for å få tilstrekkelig informasjon til å bedømme risikoen for hvitvasking og terrorfinansiering knyttet til oppdragsgiver og dennes medkontrahent. Virksomheten må ut fra en risikobasert tilnærming vurdere hvilke opplysninger det er nødvendig å innhente for å forstå kundeforholdets formål og tilsiktede art.

Kundeforholdets formål gjelder bakgrunnen for at kunden ønsker å opprette det aktuelle kundeforholdet, og hvorfor kunden vil benytte aktuelle produkter eller tjenester. For kunder med lav risiko for hvitvasking og terrorfinansiering og som har et forutsigbart transaksjonsmønster, er det tilstrekkelig at formålet med kundeforholdet angis generelt, eksempelvis salg av egen bolig.

Kundeforholdets tilsiktede art gjelder karakteren av det spesifikke kundeforholdet, altså hvordan kunden skal bruke tjenestene og produktene. Relevante opplysninger er midlenes og formuens opprinnelse,20) opplysninger om juridiske personers forretningsmodell og hvordan kunden tenker å anvende midlene som inngår i kundeforholdet. Virksomheten må kontrollere at opplysningene som innhentes, stemmer. Omfanget av kontrollen med kundens opplysninger beror på risikoen tilknyttet kunden.

7.4 Særlig om midlenes opprinnelse

En forståelse av opprinnelsen til midlene som inngår i kundeforholdet er viktig for risikoklassifiseringen som skal gjøres av kunden, og i den løpende oppfølgingen for

å kontrollere at transaksjoner er i samsvar med innhentede opplysninger om midlenes opprinnelse. For kunder som er PEP, eller har indikasjoner på høy risiko, skal slik informasjon innhentes som ledd i forsterkede kundetiltak. Opplysningene om midlenes opprinnelse må være substansielle og redegjøre for hvordan disse ble ervervet.

Det anbefales at informasjonen også innhentes i oppdrag med normal og lav risiko. I slike tilfeller er det tilstrekkelig med egenopplysning fra kunden.

7.5 Bekreftelse av identitet – fysiske personer

Kravet om å bekrefte kundens identitet er ufravikelig. Tilsvarende krav gjelder for den som handler på vegne av kunden. Identiteten kontrolleres normalt ved personlig fremmøte og fremvisning av gyldig legitimasjon.21) Kundens adresse skal også innhentes.

Gyldig legitimasjon22) for fysiske personer er originaler av dokumenter som:

- er utstedt av offentlig myndighet eller av annet organ som har betryggende kontrollrutiner for dokumentutstedelse, og dokumentene har et tilfredsstillende sikkerhetsnivå,

- inneholder fullt navn, navnetrekk, fotografi, og

- fødselsnummer eller D-nummer.

For personer uten norsk fødselsnummer eller D-nummer, skal legitimasjonsdokumentet i tillegg inneholde fødselsdato, fødested, kjønn og statsborgerskap.

Følgende legitimasjon anses å være gyldig legitimasjon for fysiske personer:

- norske og utenlandske pass (ikke nødpass)

- norske førerkort

- norske bankkort med bilde

- nasjonale ID-kort utstedt av et EØS-land (En oversikt over disse fremgår av utlendingsforskriften vedlegg 4.)

- norsk utlendingspass (blått pass)

- norsk reisebevis for flyktninger (grønt pass)

- BankID

Legitimasjonsdokumentet må være gyldig. Det vil si at det ikke kan være utgått på dato ved fremleggelsen. Ved personlig oppmøte må legitimasjonsdokumentet fremlegges i original. Det skal tas kopi av legitimasjonsdokumenter som er fremlagt i original, og den som gjennomfører identitetskontrollen, skal bekrefte at kopien av dokumentet er korrekt og at kundekontrolltiltaket gjennomført ved å påføre kopien dato og «Rett kopi bekreftes» samt signatur. En elektronisk ordning med skanning av legitimasjonsdokumenter, som deretter legges inn som fil på saken i saksbehandlingssystemet, aksepteres dersom det fremgår av systemet at det er gjort en kontroll mot det originale identifikasjonsdokumentet, hvem som har gjort denne kontrollen og tidspunktet og dato for dette. En digital bekreftelse på kundekontroll må skje på en slik måte at opplysningen om f.eks. hvem som har foretatt kundekontrollen og tidspunktet for den, ikke kan endres senere.

Elektronisk legitimasjon som angitt i hvitvaskingsforskriften § 4-3 fjerde ledd anses likestilt med personlig fremmøte og fremvisning av gyldig legitimasjon i original ved etablering av kundeforhold. Den elektroniske identitetskoden og opplysninger om utstederens identitet, skal lagres i tråd med hvitvaskingsloven kapittel 6.

Dersom bekreftelse av identiteten skjer uten personlig fremmøte, og kunden ikke har legitimert seg elektronisk, skal kopi av legitimasjonsdokument fremlegges. Det stilles ikke krav til at kopien skal være bekreftet, men virksomheten må selv, ut fra en risikobasert tilnærming, vurdere om hva som anses betryggende i det enkelte tilfelle. I tillegg skal det fremlegges ytterligere dokumentasjon eller gjennomføres ytterligere tiltak som bekrefter vedkommendes identitet. Dette omfatter:

- innhenting av kundens selvangivelse, lønnsslipp, bekreftelse på utbetaling av trygd

- stønad, studielån eller andre offentlige ytelser

- samtale med kunden på telefon som er registrert på kunden

- videokommunikasjon med kunden

- øvrige betryggende elektroniske løsninger

- kommunikasjon med kunden via postadresse eller digital adresse som er registrert på kunden (Kommunikasjonen bør inneholde kundens signatur som kan sjekkes mot kopien av legitimasjonsdokumentet.)

Opplistingen er ikke uttømmende, og omfanget og arten av tiltakene må bero på en konkret risikobasert vurdering. Kundeopplysningene som innhentes, bør sjekkes mot offentlige registre.

7.6 Personer som ikke har gyldig legitimasjon

Finanstilsynet legger til grunn en lempeligere tolkning av kravet til gyldig legitimasjon

i tre konkrete situasjoner:

1) Mindreårige barn

Ved etablering av kundeforhold for mindreårige barn som ikke har gyldig legitimasjon, kan det etter en konkret risikobasert tilnærming være tilstrekkelig å legge til grunn fødselsattest eller utskrift fra Folkeregisteret som grunnlag for å bekrefte barnets identitet. Barnets verger skal identifiseres med gyldig legitimasjon. Rapporteringspliktige må i alle tilfeller registrere nødvendige opplysninger om kunden og barnets verge(r).

2) Personer under vergemål

Ved etablering av kundeforhold for personer under vergemål som ikke har gyldig legitimasjon, kan det etter en konkret risikobasert tilnærming være tilstrekkelig å legge til grunn en uttalelse fra Fylkesmannen dersom denne minimum inneholder kundens navn, fødselsnummer eller D-nummer og adresse. Uttalelsen må også inneholde informasjon om hvem som er verge og hvorvidt denne forvalter midlene på vegne av personen med hjemmel i vergemålsloven. Informasjon om vergen må være så utfyllende at virksomheten kan kontrollere at det er samsvar mellom Fylkesmannens bekreftelse og den legitimasjonen som vergen skal vise. Fylkesmannen har imidlertid ikke plikt til å avgi en slik uttalelse. Virksomheten kan dermed ikke kreve en slik uttalelse fremlagt fra kunden, men kan legge uttalelsen til grunn dersom en slik uttalelse fremlegges. Vergens identitet må bekreftes på vanlig måte.

3) Eldre og svært syke personer

Ved etablering av kundeforhold for eldre og/eller svært syke norske statsborgere eller personer med permanent oppholdstillatelse som ikke har gyldig legitimasjon, og som er ute av stand til å skaffe seg dette, kan det helt unntaksvis etter en konkret risikobasert tilnærming være tilstrekkelig å legge til grunn annen dokumentasjon og tiltak for å identifisere og bekrefte personens identitet. Kravene er i slike tilfeller at virksomheten innhenter:

- Dokumentasjon på at kundens helse er av en slik art at det er umulig å skaffe gyldig legitimasjon.

- Flere kilder som støtter konklusjonen om personens identitet, f.eks. en kombinasjon av utgåtte pass/førerkort eller lignende, gyldig legitimasjon uten bilde og brev fra offentlige myndigheter om trygd/pensjon/stønader og/eller tiltak. Så langt det er mulig, bør virksomheten møte kunden.

- Dokumentasjon på behovet for å inngå kundeforholdet. Det må være nødvendig å inngå kundeforholdet for å sikre personens krav på verdier eller lignende. Dette kan være dersom personen er arving i et dødsboskifte, eller det er behov for å selge egen bolig.

Det overnevnte er en smal unntaksadgang, og anvendelsene av unntaket uten dokumentert etterlevelse av kravene vil anses som lovbrudd.

7.7 Bekreftelse identitet – personer som handler eller disponerer på vegne av kunden

Rapporteringspliktig skal bekrefte identiteten til den eller dem som faktisk handler på vegne av kunden eller er gitt disposisjonsrett, ved gyldig legitimasjon, jf. hvitvaskingsloven § 12 andre ledd og § 13 andre ledd. Kravet er ufravikelig, med unntak av kundeforhold som

skal underlegges forenklede kundetiltak, jf. hvitvaskingsloven § 16 og hvitvaskingsforskriften § 4-7.

7.8 Bekreftelse av identitet – juridiske personer

Opplysningene som skal innhentes om en kunde som er juridisk person, er:

- foretaksnavn

- organisasjonsform

- organisasjonsnummer

- adresse

- navn på daglig leder og styremedlemmer, eller personer i tilsvarende stilling

Firmaopplysninger som fremlegges av kunden, må ikke være eldre enn én måned. Opplysningene skal bekreftes ved oppslag i, eller utskrift fra et offentlig register eller firmaattest, som ikke er eldre enn tre måneder.

Navn på styremedlemmer og daglig leder eller personer i tilsvarende stillinger må registreres og være søkbare i virksomhetens elektroniske systemer. Det er ikke tilstrekkelig å lagre firmaattest eller dokumentasjon på oppslag hvor disse navnene fremkommer.

Det er innført et krav om at virksomhetene må registrere juridiske personer med et organisasjonsnummer. Virksomheten kan dermed ikke ha juridiske personer uten organisasjonsnummer som kunde.

For selskap under stiftelse skal det innhentes dokumentasjon på at den juridiske personen eksisterer. I tillegg skal det innhentes skriftlig erklæring fra den fysiske personen som representerer kunden om at innhentede opplysninger om den juridiske personen er riktige.

For juridiske personer som er underlagt frist for registrering i offentlig register, skal rapporteringspliktig gjøre oppslag i, eller innhente utskrift eller firmaattest fra offentlig register innen fire uker etter registrering eller utløpet av fristen for registrering.

Dersom de angitte kravene til etterfølgende innhenting av legitimasjon ikke etterkommes, skal kundeforholdet avvikles, jf. hvitvaskingsloven § 21 første ledd.

7.9 Bekreftelse av identitet – reelle rettighetshavere

Reelle rettighetshavere er de(n) fysiske person(ene) som i siste instans eier eller kontrollerer kunden, eller som en transaksjon eller aktivitet gjennomføres på vegne av.

Rapporteringspliktige skal vite hvem kundens reelle rettighetshavere er. Dette innebærer at virksomheten skal:

- identifisere kundens reelle rettighetshavere,

- bekrefte identiteten til reelle rettighetshavere ved egnede tiltak,

- gjennomføre egnede tiltak for å forstå eierskaps- og kontrollstrukturen

hos en kunde som ikke er en fysisk person.

Når kunden er en fysisk person, skal det avgjøres om det finnes en reell rettighetshaver i tillegg til kunden, jf. hvitvaskingsloven § 12 tredje ledd. Dersom det er en reell rettighetshaver, skal det innhentes opplysninger som er tilstrekkelige til å vite hvem vedkommende er. Når det gjelder privatpersoner, vil kunden selv i de fleste tilfeller være reell rettighetshaver. Hvis det ikke er indikasjoner på at kunden opptrer på vegne av en annen, vil det i utgangspunktet være tilstrekkelig å stille kunden spørsmål for å avdekke om kundeforholdet etableres til fordel for en annen, eller vil bli benyttet til å utføre transaksjon(er) eller annen aktivitet på vegne av tredjeperson(er).

For en kunde som ikke er fysisk person, skal det innhentes opplysninger om reelle rettighetshavere som er identifisert i samsvar med hvitvaskingsloven § 14. Opplysningene skal entydig identifisere den eller de reelle rettighetshaverne, jf. § 13 tredje ledd. Det kan legges til grunn at navn, adresse og fødselsdato normalt vil være tilstrekkelig for å gi en entydig identifikasjon av en reell rettighetshaver.

Reelle rettighetshavere skal ikke identifiseres når kunden er et børsnotert selskap i et EØS-land. Det samme gjelder når kunden er et majoritetseid datterselskap av et børsnotert foretak. Unntaket medfører ikke unntak fra plikten til å gjennomføre egnede tiltak for å forstå eierskaps- og kontrollstrukturen i kunden.

Hvitvaskingsloven § 14 tredje ledd angir hvem som er å anse som reelle rettighetshavere i stiftelser. Alle fysiske personer som innehar en av de nevnte rollene, skal registreres.

Se Finanstilsynets rundskriv 8/2019 Veileder til hvitvaskingsloven punkt 4.5 for utdypende informasjon om og eksempler på reelle rettighetshavere, herunder som følge av indirekte kontroll av juridiske personer.

7.10 Dokumentasjon

Tiltakene som gjøres for å forstå eierskaps- og kontrollstrukturen hos kunden, skal dokumenteres. Dokumentasjonskravet gjelder også for tiltakene som er gjennomført for

å bekrefte reelle rettighetshaveres identitet.

8 Forenklede kundetiltak

Forenklede kundetiltak kan gjennomføres ved lav risiko for hvitvasking og terrorfinansiering, jf. hvitvaskingsloven § 16 og hvitvaskingsforskriften §§ 4-6 og 4-7. Forenklede kundetiltak innebærer at rapporteringspliktige etter en objektiv og konkret vurdering kan redusere omfanget av kundetiltakene når det gjelder bekreftelse av reelle rettighetshavers identitet og rett til å handle på vegne av kunden, samt innhenting og vurdering av nødvendige opplysninger om kundeforholdets formål og tilsiktede art.

Den virksomhetsinnrettede risikovurderingen gir grunnlaget for vurdering av når forenklede kundetiltak kan anvendes. Virksomheten må i tillegg vurdere momentene i hvitvaskingsforskriften § 4‑6. De rapporteringspliktige må foreta en konkret vurdering av om risikobildet totalt sett tilsier at kunden kan underlegges forenklede kundetiltak. Det er eksempelvis ikke tilstrekkelig at ett eller flere av momentene i hvitvaskingsforskriften § 4-6 er oppfylt, dersom det er øvrige risikomomenter som tilsier en høyere risiko.

Hvitvaskingsforskriften § 4-7 slår fast at krav til bekreftelse av identiteten til personer som handler på vegne av kunden eller er gitt disposisjonsrett over en konto eller et depot, kan lempes når kunden er underlagt forenklede kundetiltak. Opplysningene skal innhentes, men det stilles lempeligere krav til bekreftelse av opplysningene.

Se rundskriv 8/2019 punkt 4.6 for en nærmere redegjørelse for momenter som kan vurderes i avgjørelsen av om forenklede kundetiltak skal kunne anvendes.

Eksempler på forenklede kundetiltak kan være at:

- Det utføres mindre omfattende tiltak for å bekrefte reelle rettighetshaveres identitet. Virksomheten kan etter en konkret vurdering legge til grunn opplysninger i Brønnøysundregistrene og aksjeeierregisteret uten ytterligere undersøkelser eller bekreftelse. I tilfeller hvor opplysninger ikke er tilgjengelige i offentlige registre,

kan opplysninger innhentet fra kunden legges til grunn. - Det gjennomføres mindre omfattende tiltak for å få bekreftet retten (fullmakten) til

å handle på vegne av kunden. - Det lempes på kravene til bekreftelse av identiteten til den som handler på vegne av kunden eller er gitt disposisjonsrett.

- Rapporteringspliktige unnlater ytterligere undersøkelser om kundeforholdets formål og tilsiktede art fordi det fremstår som klart på bakgrunn av de begrensninger som følger de tjenestene kunden ønsker. Oppstår det uklarhet rundt forholdet må imidlertid kunden spørres.

- Rapporteringspliktige gjennomfører løpende oppfølging sjeldnere enn for kunder med middels eller høy risiko. Overvåking for å avdekke avvik i transaksjoner og aktiviteter må imidlertid skje kontinuerlig.

- Begrensninger i omfanget av tiltak i den løpende oppfølging av kundeforholdet i forhold til kunder med en høyere risikoklassifisering.

9 Forsterkede kundetiltak – høy risiko for hvitvasking eller terrorfinansiering

Hvitvaskingsforskriften § 4-9 angir momenter som kan gi indikasjon på hvitvasking og terrorfinansiering, og som medfører at forsterkede kundetiltak skal iverksettes. Denne er ikke uttømmende og må suppleres med oppdaterte eksterne kriminalitetsanalyser, eksempelvis indikatorlister fra NTAES.

Dersom det er høy risiko for hvitvasking skal det gjennomføres forsterkede kundetiltak. Virksomheten skal iverksette ytterligere nødvendige tiltak for å sikre kjennskap om kunden, reelle rettighetshavere og kundeformålets formål og tilsiktede art, utover det som følger av hvitvaskingsloven §§ 12 til 15.

Se rundskriv 8/2019 punkt 4.8 for en nærmere redegjørelse for momenter som kan vurderes i avgjørelsen av om forsterkede kundetiltak skal anvendes.

Hvilke kundetiltak som vil være tilstrekkelige og etter hvilken hyppighet må vurderes ut fra den konkrete risikoen. Grunnlaget for å underlegge en kunde forsterkede tiltak er dermed førende for hvilke forsterkede tiltak som skal iverksettes. Eksempler på ytterligere tiltak kan være å:

- innhente ytterligere informasjon om kunden (f.eks. yrke, formuesforhold, informasjon tilgjengelig i offentlige databaser, Internett osv.), og oppdatere informasjonen om kunden og reelle rettighetshavere oftere enn ellers

- innhente ytterligere informasjon om formålet og den tilsiktede arten av kundeforholdet

- innhente informasjon om opphavet til midlene og formuen til kunden

- innhente informasjon om årsakene til planlagte eller gjennomførte transaksjoner

- påse at beslutningstakere innhenter godkjenning fra overordnet nivå for å påbegynne eller fortsette kundeforholdet

Der kunden er en juridisk person, er det av særlig betydning å ha kunnskaper om blant annet kundens bransje, forretningsmodell, formålet og arten med virksomheten, og geografiske risikoer for å kunne avdekke hvitvasking eller terrorfinansiering, eller annen ulovlig virksomhet. Det kan også være aktuelt å forsikre seg om at kunden har nødvendige kunnskaper og systemer for å hindre at de driver med uakseptabel risiko for hvitvasking, terrorfinansiering, eller annen kriminalitet.

10 Forsterkede kundetiltak – politisk eksponerte personer (PEP)

Når kunden, personer som handler på vegne av kunden, eller reell rettighetshaver er en politisk eksponert person, skal virksomheten gjennomføre forsterkede kundetiltak, både

ved innledende kundetiltak og i den løpende oppfølgingen. Det samme gjelder når nevnte personer er nært familiemedlem eller kjent medarbeider («nærstående») til en PEP. Kundens PEP-status skal avklares før kundeforhold inngås.

Det er kun fysiske personer som kan være PEP. Hvilke stillinger og verv som medfører at en fysisk person anses som PEP, er uttømmende listet opp i hvitvaskingsloven § 2 bokstav f. De forsterkede tiltakene skal gjennomføres i minst ett år etter at PEP-en avsluttet stillingen eller vervet.

I tillegg vil nært familiemedlem eller kjent medarbeider av PEP også måtte underlegges forsterkede kundetiltak som PEP. Hvem som anses som nært familiemedlem eller kjent medarbeider av PEP, fremkommer i hvitvaskingsloven § 2 bokstav g og h.

Se rundskriv 8/2019 punkt 4.9 for en nærmere redegjørelse for PEP og gjennomgang av hvilke kundeforhold som medfører at forsterkede kundetiltak etter reglene om PEP skal gjennomføres.

I tilfeller der kunden er PEP, eller har tilknytning til PEP ut fra definisjonen i loven, må det,

i tillegg til informasjon som normalt skal innhentes, også innhentes opplysninger om:

- PEPs posisjon, stilling eller verv.

- Dato for opphør av PEPs posisjon, stilling eller verv, dersom denne er kjent.

- Land som personen er definert som PEP i.

I tilfeller der kunden er nærstående eller kjent medarbeider til en PEP, eller der kunden er

en juridisk person, skal virksomheten minimum innhente:

- Navn

- Fødselsnummer, D-nummer eller organisasjonsnummer. Hvis ikke vedkommende har slike numre, skal fødselsdato, fødested og kjønn oppgis.

- Adresse

I tillegg til øvrige forsterkede kundetiltak må virksomheten gjennomføre følgende kundetiltak overfor PEP:

- Påse at det innhentes godkjenning fra meglers overordnede23) før etablering eller opprettholdelse av kundeforholdet. Godkjenningen må dokumenteres.

- Gjennomføre tilstrekkelige tiltak for å fastslå formuens og midlenes opprinnelse.

11 Løpende oppfølging

Virksomheten skal løpende følge med på kundenes aktivitet og påse at de kjenner kunden tilstrekkelig til å gjennomføre nødvendige kundetiltak og vurderinger for å kunne håndtere risikoen som den enkelte kunde innebærer. Formålet med oppfølgingen er å oppdage avvikende eller endret atferd fra kunden.

Virksomheten må ha oppdatert, korrekt og tilstrekkelig informasjon om kunden, og den må derfor jevnlig gjennomføre kundetiltak der kundeforhold eller oppdrag varer lenger enn den alminnelige oppdragsperioden på seks måneder. Kundetiltakene kan eksempelvis være å oppdatere reelle rettighetshavere og endringer som gjelder disponenter og verger. Kundetiltak skal i alle tilfeller gjennomføres dersom det er tvil om de tidligere innhentede opplysningene er korrekte eller tilstrekkelige.

12 Avvisning og avvikling av kundeforhold

Dersom kundetiltak, herunder eventuelle påkrevde forsterkede kundetiltak eller undersøkelser som ledd i løpende oppfølging, ikke kan gjennomføres, skal virksomheten ikke etablere kundeforholdet eller utføre transaksjonen, jf. hvitvaskingsloven § 21.

Der kundetiltakene ikke kan gjennomføres overfor oppdragsgivers medkontrahent, kan megler ikke gjennomføre transaksjonen. Megler bør innta informasjon om dette i oppdragsavtale og salgsoppgave, og samtidig regulere hvilke virkninger dette skal få for avtalen mellom partene og for oppdraget.

Dersom kundetiltak som ledd i løpende oppfølging ikke kan gjennomføres, skal virksomheten avvikle kundeforholdet, jf. hvitvaskingsloven § 24. Det er ikke krav om å påvise at fortsettelse av kundeforholdet medfører risiko for transaksjoner med tilknytning til utbytte av straffbare handlinger eller terrorfinansiering, og det har heller ingen betydning om kundeforholdet er inngått før gjeldende hvitvaskingslovs ikrafttredelse. Megler bør ta med informasjon om dette i oppdragsavtalen, og samtidig regulere hvilke virkninger dette skal få for oppdraget.

Oppsigelse av oppdrag eller kundeforhold medfører ikke at undersøkelses- og rapporteringsplikten bortfaller. Virksomheten skal vurdere om det er grunnlag for nærmere undersøkelser og rapportering i samsvar med hvitvaskingsloven §§ 25 og 26 både ved vurdering av avvisning og avvikling av kundeforhold.

13 Undersøkelsesplikten

Dersom virksomheten avdekker forhold som kan indikere at midler har tilknytning til hvitvasking eller terrorfinansiering, skal det foretas nærmere undersøkelser. Terskelen er lav, og enhver indikasjon kan i utgangspunktet være tilstrekkelig. Undersøkelser skal igangsettes uten ugrunnet opphold. De mistenkelige situasjonene kan oppstå til ulike tidspunkt i oppdraget, og virksomheten må kunne dokumentere at adekvate risikovurderinger og kontroller er gjort fortløpende. I praksis kan dette løses ved «stopp-punkter» i arbeidsrutinene, f.eks. ved oppdragsinngåelse, budaksept samt i forbindelse med oppgjør.

Hvitvaskingsloven § 25 oppstiller momenter som alltid skal utløse undersøkelsesplikt:

- Transaksjonen synes å mangle et legitimt formål. Det kan eksempelvis være et oppdrag hvor pengesummen skal gå frem og tilbake mellom ulike kontoer, at samme beløp går frem og tilbake mellom ulike institusjoner, eller at en større sum splittes i flere mindre summer som samles igjen på en ny konto.

- Transaksjonen er usedvanlig stor eller kompleks. Dette kan eksempelvis dreie seg om gjennomføringen av én eller flere transaksjoner. Det kan også dreie seg om foretakets eierstruktur eller andre store og komplekse forhold.

- Transaksjonen er uvanlig ut fra kundens kjente forretningsmessige eller personlige mønster av transaksjoner.

- Transaksjonen foretas til eller fra person i et land eller område som ikke har tilfredsstillende tiltak mot hvitvasking og terrorfinansiering. Rapporteringspliktige må håndtere slike tilfeller i tråd med hvitvaskingsforskriften § 4-9 bokstav c og § 4-10.

- Transaksjon som på annen måte har en uvanlig karakter.

Nærmere undersøkelser skal iverksettes der indikatorer som nevnt i NTAES’ liste over indikatorer på mistenkelige forhold i eiendomsmeglingsvirksomheter avdekkes, med mindre forholdet åpenbart har en naturlig forklaring. Vurderingen av dette skal dokumenteres.

Undersøkelsesplikten gjelder alle mistenkelige forhold virksomheten kommer i befatning med, herunder fremtidige, pågående og gjennomførte transaksjoner. Virksomheten kan videre bli oppmerksom på mistenkelige forhold gjennom kontakt med kunden hvor kunden oppfører seg mistenkelig, eller uttrykker seg om forhold som er ulovlige.

Undersøkelsesplikten er ikke begrenset til forhold ved kunden. Den gjelder også dersom virksomheten får mistanke om at en tredjeperson gjennomfører, planlegger å gjennomføre eller har gjennomført en transaksjon som indikerer mistenkelige forhold.

Undersøkelsene vil normalt ta utgangspunkt i opplysningene som virksomheten har om kunden, samt annen tilgjengelig informasjon, herunder tilgjengelige offentlige opplysninger og internettsøk. Både alminnelige og forsterkede kundetiltak vil kunne være relevante ved gjennomføring av undersøkelser. Ved tvil om det er grunn til mistanke, kan kunden underlegges en tettere oppfølging for å se om mistanken avkreftes.

I visse tilfeller kan det være naturlig å stille spørsmål til kunden. På bakgrunn av avsløringsforbudet i hvitvaskingsloven § 28, må det utvises varsomhet når kunden kontaktes. Spørsmålene kan knyttes opp mot at man gjennomfører lovpålagte kundetiltak eller løpende oppfølging, uten å avsløre at man gjennomfører undersøkelser om mistenkelige forhold. Virksomheten skal avstå fra å gjennomføre undersøkelser dersom det leder til at kunden på denne måten blir kjent med at det foretas slike.

14 Rapporteringsplikten

Rapporteringsplikt inntrer dersom undersøkelser av mistenkelige forhold ikke blir avkreftet. Mistankegrunnlaget er lavt, og det kreves ikke sannsynlighetsovervekt for at det foreligger noe mistenkelig før rapporteringsplikten inntreffer.24)

Hvitvaskingsansvarlig er ansvarlig for å oversende opplysninger som nevnt i hvitvaskingsloven § 26 til Økokrim, jf. hvitvaskingsforskriften § 5-1. Hvitvaskingsansvarlig kan delegere utførelsen av rapporteringen til en eller flere bestemte ansatte hos den rapporteringspliktige. Rapporteringsplikten kan ikke utkontrakteres, heller ikke til morselskap eller fagavdeling hos franchisegiver.

Rapportering til Økokrim skal inneholde utfyllende opplysninger om grunnlaget for mistanken, om undersøkelsene og transaksjonene i tillegg til personalia og kundeforhold

for den eller de som det rapporteres om. Kopi av dokumentasjon for den mistenkelige transaksjonen skal vedlegges.

Virksomheten skal gi Økokrim andre nødvendige opplysninger på forespørsel, uavhengig av om vedkommende har rapportert det aktuelle forholdet på forhånd, jf. hvitvaskingsloven § 26 første ledd andre punktum. Opplysningene som Økokrim ber om, må være «nødvendige». Dette innebærer at de må ha tilknytning til konkret informasjon om hvitvasking eller terrorfinansiering som Økokrim har. Det er Økokrim som vurderer nødvendigheten, og det skal dermed ikke foretas noen selvstendig vurdering hos virksomheten ved slike forespørsler.

Oversendelse av opplysninger til Økokrim i god tro medfører ikke brudd på taushetsplikt og gir ikke grunnlag for erstatningsansvar eller straffansvar, med mindre det foreligger grov uaktsomhet, jf. hvitvaskingsloven § 26 fjerde ledd. Dette gjelder både taushetsplikt som følger av kontrakt, lov og administrative bestemmelser. Bestemmelsen skal forhindre at virksomheten avstår fra å rapportere når det er tvil om en rapportering vil krenke taushetsplikten. Den innebærer at det blant annet er ansvarsfrihet når følgende uriktige vurderinger ligger til grunn for en rapportering:

- Uriktige vurderinger av grunnlaget for mistanke eller en uriktig tolking av hva som ligger i kravet til mistanke.

- Uriktig vurdering av at det foreligger straffbar hvitvasking eller terrorfinansiering, eller en feiltolking av disse straffebudene.

- Man har feilaktig vurdert at hvitvaskingsloven kommer til anvendelse.

Kravet til «god tro» innebærer at man kan stilles til ansvar dersom man vet at rapporteringen til Økokrim er uriktig. Det samme gjelder dersom man opptrer grovt uaktsomt. Det er en høy terskel, og ansvarsfriheten rekker langt. Ansvarsfriheten gjelder alle opplysninger oversendt Økokrim i medhold av både rapporteringsplikten og plikten til å gi tilleggsopplysninger og nødvendige opplysninger.

15 Avsløringsforbudet

Det følger av hvitvaskingsloven § 28 første ledd at rapporteringspliktige, herunder styremedlemmer, ledere, ansatte og andre som utfører oppdrag på vegne av rapporteringspliktige, har taushetsplikt overfor kunden og tredjepersoner om følgende:

- At det foretas undersøkelser etter hvitvaskingsregelverket.

- At det er gitt opplysninger til Økokrim.

- At det er iverksatt etterforskning.

Avsløringsforbudet omfatter også å gi informasjon om at man vurderer å igangsette undersøkelser, f.eks. der virksomheten fortsatt ikke har konkludert om undersøkelser skal igangsettes.

16 Gjennomføring av mistenkelige transaksjoner

Dersom det er mistanke i tilknytning til en transaksjon, er hovedregelen at transaksjonen ikke skal gjennomføres før Økokrim er underrettet, jf. hvitvaskingsloven § 27.

Hvitvaskingsloven § 27 andre ledd åpner opp for at en mistenkelig transaksjon kan gjennomføres før Økokrim er underrettet i to tilfeller:

- Der det er «umulig å stanse en transaksjon». Terskelen for «umulig» er høy, og dette alternativet antas å være lite praktisk i eiendomsmeglingsvirksomhet.

- Dersom unnlatelse av å gjennomføre transaksjonen kan vanskeliggjøre Økokrims undersøkelser av person som kan dra fordel av en mistenkelig transaksjon. Eiendomsmeglingsvirksomheter vil normalt ha tid til å kontakte Økokrim, som selv kan vurdere hvorvidt undersøkelser vil bli vanskeliggjort.

Virksomheten må ha rutiner for hvilke tilfeller en mistenkelig transaksjon kan gjennomføres før rapportering til Økokrim. Vurderingen som ligger til grunn for beslutningen om å gjennomføre den mistenkelige transaksjonen, bør dokumenteres.

Dersom et av unntakene i § 27 andre ledd kommer til anvendelse, skal Økokrim varsles umiddelbart etter at den mistenkelige transaksjonen er gjennomført.

17 Krav til systemer som muliggjør raske og fullstendige svar til myndigheter

Virksomheten skal ha systemer som muliggjør raske og fullstendige svar på forespørsler fra offentlige myndigheter, om vedkommende har, eller i løpet av de siste fem årene har hatt kundeforhold til konkrete personer og om kundeforholdets art. Dette inkluderer personer som har vært reelle rettighetshavere. Dette stiller særlige krav til lagringsmåten for opplysninger og dokumenter. Systemet trenger ikke å gi alle opplysninger om kundeforholdet, det er tilstrekkelig at det gjør det mulig å finne raskt frem til opplysninger om kundens identitet og type kundeforhold.

18 Tredjepartskontroller og utkontraktering

Etter forutgående, skriftlig avtale kan virksomheten legge til grunn enkelte kundetiltak som er gjennomført av nærmere angitte25) tredjeparter, f.eks. bankens identitetskontroll av kjøper eller annet eiendomsmeglingsforetaks kontroller av oppdragsgiver ved delte oppdrag. De aktuelle kundetiltakene knytter seg til identifisering og bekreftelse av identiteten til fysiske og juridiske personer, samt identifiseringen av reelle rettighetshavere. Normalt vil kundeforholdets formål og tilsiktet art ikke være det samme hos virksomheten og tredjeparten, og virksomheten må dermed alltid gjennomføre dette kundetiltaket selv. Tilsvarende må virksomheten selv utføre risikoklassifisering av kunden, og det må dermed selv innhente nødvendig informasjon som grunnlag for vurderingen.

For å kunne legge til grunn kundetiltak utført av en tredjepart, må det foreligge en skriftlig avtale mellom tredjeparten og virksomheten som mottar opplysningene. Avtalen må minimum sikre at tredjeparten overholder kravene i hvitvaskingsloven, sikre krav til utlevering av dokumentasjonen, herunder om tidspunkt for utlevering og kvaliteten av

den, samt at kunden informeres. Dokumentasjonen må registreres og lagres i henhold til hvitvaskingsloven § 30.

Den rapporteringspliktige skal innhente opplysningene fra tredjeparten som den rapporteringspliktige skal bygge på. Det er ikke tilstrekkelig med en gjengivelse av de innhentede opplysningene, eller en henvisning til kundekontrollen som er gjennomført av tredjeparten. Virksomheten må få kopier av originaldokumenter og vurderinger som tredjeparten har foretatt. Den rapporteringspliktige må ha mottatt disse for å kunne gjøre en tilstrekkelig risikoklassifisering.

Den rapporteringspliktige må ha en risikobasert tilnærming til den innhentede dokumentasjonen. Dersom det er forhold ved dokumentasjonen som tilsier at den er utilstrekkelig, feilaktig eller annet, må den rapporteringspliktige foreta egne kundetiltak.

At den rapporteringspliktige bygger på kundetiltak utført av tredjepart, fritar ikke den rapporteringsansvarlige fra ansvar etter loven.

Ansvaret for at kundekontrollen faktisk er gjennomført i henhold til hvitvaskingsregelverket, påligger fullt ut den virksomheten som baserer seg på tredjepartens kundekontroll.

Virksomheten kan avtale utkontraktering av kundetiltakene. Avtalen må være skriftlig. Typiske utkontrakteringstilfeller er gjensidige utkontrakteringsavtaler mellom salgsmeglingsforetaket og oppgjørsforetaket for kundetiltak som naturlig hører til den fasen i oppdraget som den aktuelle virksomheten håndterer. Ved utkontraktering skal virksomheten både kontrollere tjenesteleverandøren før avtaleinngåelse og løpende kontrollere utkontraktert virksomhet. Tjenesteleverandøren skal ha relevant og faglig kjennskap til regelverket for å utføre oppgaven. Virksomheten må også føre jevnlige og tilstrekkelig inngående kontroller av at tjenesteleverandøren utfører oppgaven i henhold til hvitvaskingsloven og virksomhetens rutiner. Det skal også foretas en vurdering av om det er forsvarlig å opprettholde utkontrakteringsavtalen.

19 Informasjonsdeling

Eiendomsmeglingsvirksomheter er ikke omfattet av foretakene som har anledning til å utveksle opplysninger i medhold av hvitvaskingsloven §§ 28 og 31.

20 Registrering og oppbevaring av opplysninger

Alle opplysninger og dokumenter som er innhentet og utarbeidet i forbindelse med kundetiltakene, den løpende oppfølgingen, undersøkelser og rapportering skal registreres og lagres i ti år26) etter at oppdraget er avsluttet. Ved utløpet av tiårsfristen skal personopplysninger slettes.

Dokumenter og opplysninger skal oppbevares på et medium som opprettholder lesekvaliteten i hele oppbevaringsperioden. Det skal foreligge sikkerhetskopi av elektronisk materiale. Sikkerhetskopien skal oppbevares atskilt fra originalen.

21 Opplæring

Virksomheten er pålagt å sikre at ansatte og andre som utfører oppdrag for foretaket gis tilstrekkelig opplæring. Hva som er tilstrekkelig, vil avhenge av flere forhold. For det første vil omfanget av opplæringen avhenge av typen rapporteringspliktig, herunder hvilke produkter og tjenester som rapporteringspliktige tilbyr, størrelse på foretaket og risikoeksponering. For det andre vil den enkelte ansattes ansvar, oppgaver og rolle ha betydning for hva som regnes som tilstrekkelig opplæring av den enkelte.

Opplæringen skal gis slik at de ansatte og andre som utfører oppdrag for foretaket er kjent med virksomhetens risikoeksponering og forpliktelser etter hvitvaskingsloven. De skal også kunne gjenkjenne forhold som kan indikere hvitvasking og terrorfinansiering. Alle ansatte og andre som utfører oppdrag på vegne av foretaket, må gis opplæring i de grunnleggende kravene etter hvitvaskingsloven, hva som er hensynene bak regelverket og hva som er den rapporteringspliktiges rolle i bekjempelsen av hvitvasking og terrorfinansiering. I tillegg må de ansatte få spesifikk opplæring som er tilpasset arbeidsoppgavene.

Omfanget og intensiteten av opplæringen tilpasses den ansattes ansvar og arbeidsoppgaver, og oppgaver i nær relasjon til disse. De ansatte må f.eks. få opplæring i hvordan de skal anvende rutiner som berører egne arbeidsoppgaver. De må videre gis opplæring i hvor de kan søke veiledning for å løse konkrete problemstillinger. Ansatte som jobber med elektroniske støtteverktøy, må få opplæring i hvordan verktøyene skal benyttes, hvilke svakheter de har og hvilke manuelle kontroller som må utføres i tillegg til bruk av støtteverktøyene. Det kan også være nødvendig med ekstern kursing eller opplæring av utviklingstrekk og trender.

Ansatte og andre som utfører oppdrag for foretaket skal gjøres i stand til å gjenkjenne forhold som kan indikere hvitvasking og terrorfinansiering. Virksomheten må derfor gi opplæring i indikatorlister og kjennetegn som er relevante for den aktuelle rapporteringspliktige. Også virksomhetens styre og ledelse må gis opplæring som reflekterer deres rolle og ansvar for virksomhetens etterlevelse av hvitvaskingsregelverket.

Opplæringen skal gis jevnlig slik at kunnskapen vedlikeholdes og oppdateres. Finanstilsynet anser det nødvendig at nyansatte får tilstrekkelig innføring ved oppstart av arbeidsforholdet. Hvilken oppdatering som er nødvendig utover dette, vil bero på rettsutvikling, nye interne rutiner, nytt risikobilde mv. Oppdateringen bør uansett skje med jevne mellomrom for å sikre vedlikehold av kunnskapen.

Virksomheten skal kunne dokumentere etterlevelse av opplæringsforpliktelsene og må dermed ha en opplæringsplan, samt dokumentasjon av innhold og gjennomføring.

22 Screening mot sanksjonslister

Virksomhetene er forpliktet til å screene kunder og transaksjoner mot listeførte personer og foretak etter EU og FNs lister. Listene fremkommer gjennom Utenriksdepartementets forskriftsverk.

Screening skal gjennomføres:

- Når kundeforhold opprettes eller transaksjon gjennomføres etter hvitvaskingsloven § 10.

- Ved gjennomføring av utenlandstransaksjoner.

- Når det gjøres endring i oversikten over listeførte personer.

For juridiske personer skal disponenter og reelle rettighetshavere screenes, i tillegg til formelle representanter av foretaket. Både mottaker og avsender i transaksjoner skal screenes.

Dokumentet «Finansielle sanksjoner: Veiledning om frysbestemmelsene» er tilgjengelig på nettstedet til Direktoratet for eksportkontroll og sanksjoner (DEKSA).

______

Noter:

1) Lov 1. juni 2018 nr. 43 om tiltak mot hvitvasking og terrorfinansiering og forskrift 14. september 2018 nr. 1324 om tiltak mot hvitvasking og terrorfinansiering trådte i kraft 15. oktober 2018.

2) Tilsynsrådet for advokatvirksomhets veileder for praktiserende advokater, sist oppdatert 29. januar 2019.

3) Jf. lov 29. juni 2007 om eiendomsmegling § 1-2 (2)

4) Nasjonal risikovurdering – Hvitvasking og terrorfinansiering i Norge 2018: https://www.regjeringen.no/no/dokumenter/nasjonal-risikovurdering---hvitvasking-og-terrorfinansiering-i-norge-2018/id2618366/

5) Ibid.

6) Nasjonal risikovurdering og Finanstilsynets vurdering av risikoen for hvitvasking og terrorfinansiering gjennom foretak under tilsyn. Risikovurderingene publiseres og oppdateres jevnlig.

7) Øvrige tilfeller hvor advokater er underlagt hvitvaskingsregelverket omtales i Tilsynsrådets rundskriv.

8) Nasjonal risikovurdering 2018

9) Jf. punkt 7 nedenfor.

10) Nets tilbyr ordninger hvor betalingsmottaker kan abonnere på lister hvor betalerens navn fremkommer.

11) Jf. punktene 8, 9 og 10 nedenfor

12) Jf. punkt 11 nedenfor

13) Jf. punkt 12 nedenfor

14) Jf. punkt 13 og 14 nedenfor

15) Jf. punkt 18 nedenfor

16) Jf. eiendomsmeglingsloven § 3-3, jf. eiendomsmeglingsforskriften § 2-8

17) Jf. hvitvaskingsloven § 8 femte ledd

18) Jf. hvitvaskingsloven §§ 12 og 15

19) Jf. hvitvaskingsloven § 15

20) «Formue» er kundens totale økonomiske situasjon før kundeforholdet ble inngått. Med «midler» menes midler som kommer inn i kundeforholdet, og som virksomheten skal befatte seg med.

21) Jf. hvitvaskingsloven § 12 andre ledd

22) Jf. hvitvaskingsforskriften § 4-3

23) Med «overordnede» menes fagansvarlig, hvitvaskingsansvarlig eller daglig leder.

24) Jf. punkt 13 første avsnitt

25) Jf. hvitvaskingsloven § 22

26) Hvitvaskingsloven § 30, jf. eiendomsmeglingsforskriften § 3-7

Abonner på nyheter

Registrer deg for å få nyhetsvarsling når Finanstilsynet publiserer saker du er interessert i.